Lãi suất chiết khấu là khái niệm được dùng rất phổ biến hiện nay trong lĩnh vực ngân hàng. Lãi suất chiết khấu chính là lãi suất mà hệ thống ngân hàng Trung Ương cho các ngân hàng thương mại vay vốn. Để hiểu rõ hơn về khái niệm này. Và những tác động của lãi chiết khấu đến các ngân hàng như thế nào thì bạn hãy cùng bài viết đi tìm hiểu ngay sau đây.

Tham khảo:

Tìm Hiểu Chiết Khấu Là Gì?

Chiết khấu tiếng anh là Discount trong kinh doanh được hiểu là việc giảm giá niêm yết của các dịch vụ hay sản phẩm của doanh nghiệp tương ứng một tỷ lệ phần trăm nhất định. Nôn na là khoản phụ cấp hay nhượng bộ về giá.

Chiết khấu đưa ra nhằm mục đích thu hút người tiêu dùng đặt hàng và sau đó thanh toán kịp thời. Trong kinh doanh, chiết khấu có thể xem là một khoản khấu trừ trong giá cả. Người bán khấu trừ chiết khấu từ tổng giá, còn người mua có nghĩa vụ phải trả số tiền ròng.

Chiết Khấu Ngân Hàng Là Gì?

Được hiểu là tín dụng ngắn hạn của ngân hàng thương mại. Trong đó, khách hàng cần nhượng quyền sở hữu các giấy tờ có giá chưa đến hạn thanh toán cho phía ngân hàng để nhận một khoản tiền tương đương giá trị đến hạn trừ đi lợi tức chiết khấu và hoa hồng phí.

Các Loại Giấy Tờ Thực Hiện Chiết Khấu

Chi nhánh ngân hàng nước ngoài, tổ chức tín dụng lựa chọn chiết khấu các công cụ chuyển nhượng phát hành ở Việt Nam hoặc phát hành ở nước ngoài được chuyển nhượng ở Việt Nam, giấy tờ gồm có:

- Hối phiếu đòi nợ

- Hối phiếu nhận nợ

- Séc

- Các loại công cụ chuyển nhượng khác theo quy định của Pháp Luật.

Chi nhánh ngân hàng nước ngoài, tổ chức tín dụng lựa chọn chiết khấu các giấy tờ có giá gồm có:

- Tín phiếu ngân hàng Nhà Nước.

- Trái Phiếu chính phủ

- Trái phiếu được chính phủ bảo lãnh

- Trái phiếu chính quyên địa phương

- Kỳ phiếu, tín phiếu, chứng chỉ tiền gửi, trái phiếu do tổ chức tín dụng, chi nhánh ngân hàng nước ngoài phát hành theo quy định của ngân hàng Việt Nam.

Thông Tin Về Lãi Suất Chiết Khấu

Lãi suất chiết khấu hay còn có tên gọi khác là Discount Rate là một thuật ngữ không còn xa lạ trong đời sống của chúng ta. Đặc biệt đối với các nhân viên làm việc tại Ngân hàng và người thường thực hiện các giao dịch tại đây. Tuy nhiên trên thực tế vẫn có không ít người nhầm lẫn giữa hai khái niệm lãi chiết khấu ngân hàng và lãi suất tái chiết khấu.

Tham khảo:

Lãi Suất Chiết Khấu Là Gì?

Theo pháp luật của Việt Nam thì lãi chiết khấu ngân hàng chính là tỷ lệ phần trăm (%) số lãi hàng năm mà ngân hàng thương mại phải trả cho ngân hàng nhà nước. Lãi suất được lấy làm căn cứ để xác định tỷ giá trái phiếu hoán đổi, bị hóa đổi. Đồng thời lãi suất này sẽ ảnh hưởng đến tỷ lệ hoán đổi giữa trái phiếu được hoán đổi và bị hoán đổi. Theo Wikipedia

Tham khảo:

Lãi suất chiết khấu là mức lãi suất do các ngân hàng nhà nước đặt ra cho các đơn vị vay. Tuy nhiên đối tượng vay của giao dịch này là ngân hàng thương mại chứ không phải khách hàng thông thường.

Bên cạnh đó bạn cũng có thể hiểu rằng lãi chiết khấu chính là một công cụ cần thiết trong chính sách tiền tệ. Nhờ căn cứ quan trọng này mà hoạt động của ngân hàng Trung Ương và Thương Mại sẽ hoạt động trơn tru hơn. Đặc biệt trong trường hợp ngân hàng thương mại không đủ vốn lưu động để trả cho khách hàng rút số tiền lớn.

Lãi Suất Tái Chiết Khấu Là Gì?

Là lãi suất dành cho các nghiệp vụ chiết khấu, tái chiết khấu thương phiếu. Các giấy tờ có giá trị khác nhau như: tín phiếu khi bạc, chứng chỉ tiền gửi,…

Đây cũng là lãi suất của ngân hàng Trung Ương cho vay ngắn hạn đối với các ngân hàng Thương Mại hay các tổ chức tín dụng khác dưới hình thức tái chiết khấu. Các giấy tờ có giá trị chưa đến thời hạn thanh toán hay ấn định từng thời gian.

Khi Nào Ngân Hàng Thương Mại Cần Vay Vốn?

Khi nào các ngân hàng thương mại cần vay tiền trả góp từ ngân hàng Trung Ương? Trong trường hợp tiền mặt dự trữ của các ngân hàng thương mại không đủ để chi trả cho người gửi tiết kiệm hay người vay. Lúc này ngân hàng thương mại sẽ xem xét vay tiền từ ngân hàng nhà nước với một mức lãi suất theo quy định pháp luật. Và đây chính là lãi chiết khấu.

Công Thức Tính Lãi Suất Chiết Khấu Chính Xác Nhất

Lãi suất chiết khấu có thể tính bằng:

- Phí huy động vốn (Funding Cost).

- Trung bình trọng chi phí vốn (Weighted Average Cost of Capital, WACC).

Chúng ta đi tìm chi tiết ngay sau đây.

Phí huy động vốn (Funding Cost)

Lãi chiết khấu bạn có thể tính bằng chi phí gọi vốn. Đây là những người đầu tư từ dự án muốn thu lại lợi. Hay nói cách khác, lãi suất chiết khấu là chi phí sử dụng vốn của bạn.

Ví dụ: Nếu bạn rút tiền tiết kiệm với tiền lãi 10% để đi đầu tư thì có thể tính lãi chiết khấu là 10%.

Trung bình trọng chi phí vốn (Weighted Average Cost Of Capital, WACC)

WACC tức chi phí sử dụng vốn trung bình của tổ chức.

Tổ chức có hai nguồn gọi vốn chính:

- Vay thương mại: chi phí vay khoản nợ lãi suất của khoản vay.

- Vốn góp từ cổ đông: chi phí thu từ cổ đông, chia tỉ lệ phần trăm.

WACC có thể tính bằng hai nguồn vốn trên.

WACC = RE * E/(E+D) + rD(1-TC)* D/(E+D)

Trong đó:

- Re: tỷ suất thu nhập mà cổ đông mong muốn.

- RD: lãi mong muốn của chủ nợ.

- E: Giá tri cổ phần của công ty.

- D: Giá trị thị trường nợ công ty.

- TC: thuế suất thu nhập tổ chức.

Ảnh Hưởng Của Lãi Suất Chiết Khấu Như Thế Nào?

Mức lãi suất chiết khấu có tác động rất lớn đến ngân hàng vay tiền và cho vay. Tác động này thể hiện 2 chiều như sau:

Ảnh hưởng của lãi suất chiết khấu với Ngân hàng thương mại

Có thể nói mức lãi chiết khấu này do ngân hàng nhà nước đưa ra sẽ ảnh hưởng đến hoạt động. Lợi luận của ngân hàng thương mại. Chính xác hơn khi mức lãi suất tăng cao thì ngân hàng thương mại sẽ quyết định tăng tỷ lệ tiền dự trữ. Hầu hết các ngân hàng đều tránh trường hợp để tiền dự trữ chạm mốc báo động.

Xem thêm:

- Ngân hàng thương mại là gì?

- Vòng quay vốn lưu động là gì?

Ngược lại nếu mức lãi suất chiết khấu này giảm thì ngân hàng sẽ có xu hướng giảm số tiền dự trữ, thoải mái cho vay. Và chỉ cần mức tiền dự trữ luôn nằm ở mốc an toàn là được.

Ảnh hưởng của lãi chiết khấu với Ngân hàng Trung Ương

Ngoài việc gây ra tác động lớn đến hoạt động của ngân hàng thương mại. Lãi suất chiết khấu này cũng có những ảnh hưởng nhất định đối với ngân hàng Trung Ương.

Ngân hàng Trung Ương là đơn vị có thể quy định mức lãi vay (%) cho các bên vay để điều tiết lượng tiền. Nếu ngân hàng muốn tăng lượng cung tiền thì lãi suất vay sẽ giảm mạnh. Trong trường hợp ngân hàng giảm lượng cung tiền thì sẽ tăng lãi suất lên.

Ngân hàng Trung Ương sử dụng các thức cho vay chiết khấu giúp cân bằng & kiểm soát được cung ứng tiền tệ. Đồng thời việc này còn hỗ trợ các tổ chức tài chính, đơn vị ngân hàng khi gặp khó khăn.

Nhìn chung lại ngân hàng Trung Ương sẽ là đơn vị quyền lực buộc các ngân hàng phải dự trữ lượng tiền mặt, làm giảm lượng cung tiền. Từ đó sẽ tạo ra một thị trường tiền tệ công bằng và ổn định hơn giữa các ngân hàng thương mại.

Ví dụ: một Ngân hàng đang trên bờ vực phá sản, rất nhiều khách hàng đã rút tiền ra. Ngân hàng này cũng tồn tại nhiều khoản nợ khó đòi.

Để có thể giải quyết vấn đề này, Ngân hàng Trung ương đã hoạt động với tư cách là một đơn vị cho vay cuối cùng với lãi suất hợp lý giúp vực dậy ngân hàng trên. Từ đó ngân hàng thương mại sẽ có vốn để quay vòng, chi trả cho người gửi trong thời gian chờ các khoản nợ được hoàn trả.

Một Số Yếu Tố Tác Động Đến Lãi Suất Chiết Khấu

Lãi suất chiết khấu do ngân hàng Trung Ương áp dụng. Tuy nhiên, có nhiều yếu tố quyết định đến lãi suất chiết khấu. Vậy các yếu tố đó là gì? Cùng BANKCREDIT điểm qua ngay sau đây:

Yếu tố lạm phát tác động đến lãi suất chiết khấu

Lạm phát chính là sự tăng mức giá chung theo một cách liên tục của sản phẩm, dịch vụ theo thời gian và đánh mất giá trị của một loại tiền tệ nào đó. Khi lam phát xảy ra sẽ ảnh hưởng đến nền kinh tế của một Quốc Gia. Trong đó, tác động đầu tiên chính là lãi suất chiết khấu.

Để khắc phục tình trạng lạm phát các ngân hàng Trung Ương thường có xu hướng hạn thấp lãi suất để kích thích tăng trưởng tín dụng ở các ngân hàng Thương Mại ( Nới lỏng tiền tệ). Ngược lại để kiềm hãm lạm phát các ngân hàng Trung Ương thường nâng lãi suất chiết khấu để hạn chế khối tín dụng đưa vào cung ứng cho nền kinh tế.

Tóm lại, khi lạm phát tăng thì lãi suất chiết khấu cũng tăng và ngược lại.

Mức cung cầu về tiền tệ trên thị trường

Đây là một trong những yếu tố tác động quan trọng nhất ảnh hưởng đến việc hình thành lãi suất chiết khấu.

Cung tiền tệ là tổng tiền tệ được sử dụng khi giao dịch thanh toán trên thị trường. Chính phủ chính là nơi có quyền kiểm soát mức cung tiền tệ này nhằm có những điều tiết để tiền có giá trị hơn. Còn cầu tiền tệ là nhu cầu tiền tệ của các cá nhân, tổ chức, doanh nghiệp,….để làm phương tiện mua bán, trao đổi, giao dịch,….

Mối quan hệ giữa cung cầu tiền tệ và lãi suất chiết khấu có quan hệ tỷ lệ nghịch. Nếu mức cung tiền tệ tăng so với mức cầu tiền tệ thì lãi suất chiết khấu bị giảm và ngược lại.

Các rủi ro về kỳ hạn của tín dụng

Kỳ hạn của tín dụng ngắn hơn thì hạn chế được các rủi ro vỡ nợ và tiếp xúc với lạm phát hơn so với các kỳ han của tín dụng dài hơn. Chính vì điều này cũng ảnh hưởng không nhỏ đến việc tăng giảm của lãi suất chiết khấu.

Các chính sách của chính phủ về tiền tệ

Mọi chính sác tiền tệ của chính phủ đều tác động trực tiếp hoặc gián tiếp đến lãi suất chiết khấu bởi Chính Phủ chính là nơi cung ứng tiền tệ và đồng thời các ngân hàng trung ương là nơi đóng vai trò thực hiện chỉ huy toàn bộ các ngân hàng của một Quốc Gia.

Với công cụ lãi suất, Nhà Nước sẽ thực hiện các chính sách nhằm điều chỉnh và ổn định đến nền kinh tế. Lãi suất tăng sẽ làm giảm cho nhu cầu tiêu dùng và đầu tư giản. Khi đó ngân hàng Trung Ương sẽ tiến hành giảm lãi suất chiết khấu cho ngân hàng Thương Mại và ngược lại.

Các Định Nghĩa Khác Tương Tự Về Lãi Suất Chiết Khấu

Chiết khấu ngân hàng là gì?

Được hiểu là tín dụng ngắn hạn của ngân hàng thương mại.

Trong đó, khi khách hàng chuyển nhượng quyền sở hữu các giấy tờ tài sản chưa đến hạn thanh toán cho ngân hàng thương mại rồi nhận một khoản tiền tương đương giá trị đến hạn trừ đi lợi tức chiết khẩu và hoa hồng phí.

Vay chiết khấu là gì?

Được hiểu là nghiệp vụ tín dụng của ngân hàng trung ương cho các ngân hàng thương mại vay một khoản tiền để đáp ứng nhu cầu tiền mặt ngắn hạn hoặc nhu cầu linh hoạt. Khoản vay này sẽ được tính lãi suất chiết khấu.

Tái chiết khấu là gì?

Được hiểu là ngân hàng thương mại hay ngân hàng trung ương mua lại các giấy tờ tài sản có giá trị còn thời hạn thanh toán và đáng tin cậy thuộc sở hữu của các ngân hàng khác theo tỷ suất tái chiết khấu nhất định. Các giấy tờ có giá này được ngân hàng chiết khấu, tái chiết khấu ở thị trường thứ cấp.

Chiết khấu thương mại la gì?

Là khoản doanh nghiệp bán giảm giá niêm yết cho khách hàng mua với khối lượng lớn.

Tham khảo:

Phần Kết

Bài viết đã giúp bạn giải đáp lãi suất chiết khấu là gì? tác động của loại lãi suất này đối với các ngân hàng, công thức tính lãi suất chiết khấu. Hi vọng những thông tin trong bài viết chia sẻ có ích cho bạn đọc đặc biệt là các ngân hàng thương mại.

Tham khảo thêm:

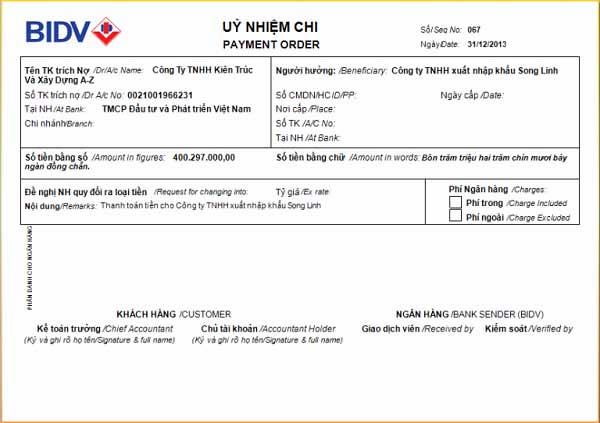

- Ủy nhiệm chi ACB.

- Hệ thống thông tin Prudential.

- Giờ làm việc của ngân hàng mới nhất 2024

- Danh sách ngân hàng Trung Quốc tại Việt Nam

Thông tin được biên tập bởi: Bankcredit.vn

BANKCREDIT là website chuyên hỗ trợ vay tiền cấp tốc online cmnd nhanh chóng. Ngoài ra, chúng tôi hỗ trợ vay tín chấp tại các công ty tài chính với lãi suất thấp. Nếu bạn không đủ điều kiện vay ngân hàng, chúng tôi hỗ trợ bạn Web vay tiền online bằng chứng minh thư từ 1 – 15 triệu giải ngân sau 15 phút đăng ký.